Что будет с долларом США? Смотря когда! BofA прогнозирует, что в средне- и долгосрочной перспективе индекс USD будет снижаться, так как является переоцененным. Однако на краткосрочном горизонте инвестирования интерес к американской валюте может вернуться на фоне ухода в тень темы банковского кризиса и переключения внимания рынка на старую проблему. Инфляцию. Впрочем, пока заголовки СМИ пестрят сообщениями о проблемах кредитных учреждений и способах их решения, доллар США остается под давлением.

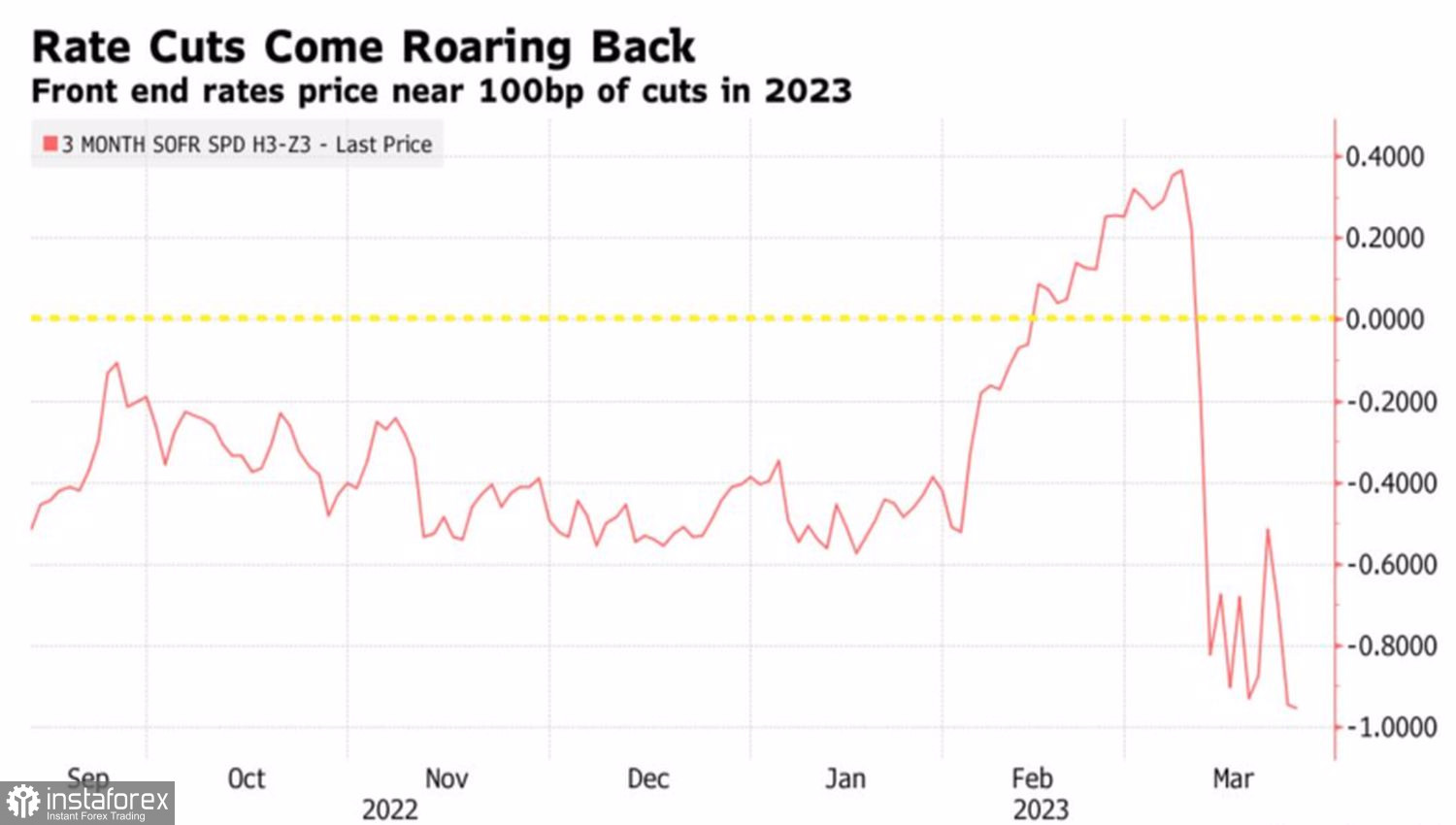

С целью недопущения четвертого банкротства в системе на этот раз от First Republic Bank, ФРС и Казначейство рассматривают вопрос расширения программы экстренного кредитования. Это поможет проблемному учреждению справиться с недостатком ликвидности. На бумаге это означает очередное расширение баланса Федрезерва, что не может не радовать «быков» по EURUSD. Они взяли на вооружение фактор потенциального «голубиного» разворота – согласно показаниям срочного рынка ставка по федеральным фондам в 2023 снизится на целых 100 б.п.

Динамика предполагаемого снижения ставки по федеральным фондам

По сути, ФРС занимается монетарной экспансией, расширяя баланс, а деривативы ждут от нее продолжения банкета в виде серьезного ослабления денежно-кредитной политики. В теории это благоприятно для рискованных активов и явный негатив для доллара США. Тем не менее фондовые индексы расти не спешат, как и «американец» не спешит падать. В чем же дело?

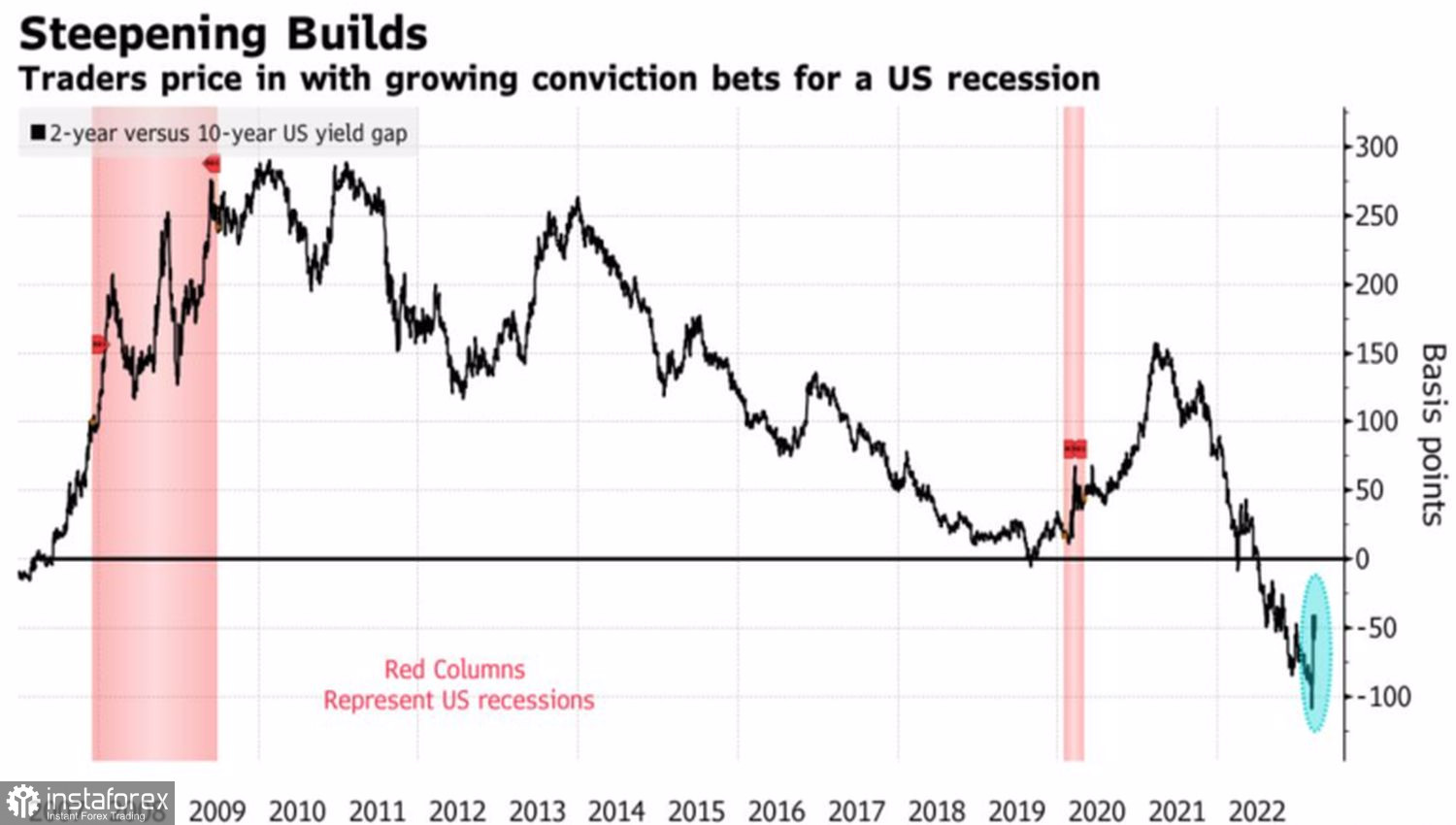

Собака зарыта в ожиданиях рецессии. Кривая доходности облигаций уже давно о ней сигнализирует. В марте с ее показаниями начали синхронизироваться спичи чиновников FOMC. Так, президент ФРБ Миннеаполиса Нил Кашкари заявил, что банковский кризис может спровоцировать спад в экономике США. В результате ожидания снижения ставки по федеральным фондам воспринимаются как первый признак рецессии, что не пускает вверх S&P 500 и удерживает на плаву индекс USD.

Динамика кривой доходности в США

Тем временем из Европы не устают поступать хорошие новости. Вслед за ростом деловой активности в валютном блоке до 10-месячного максимума, порадовал индекс делового климата Германии от IFO. Показатель вырос с марте с 88,4 до 91,2 при прогнозе небольшого снижения. Любопытно, что ни один из экспертов Bloomberg не предсказал такого высокого значения индикатора.

Впрочем, в Старом Свете далеко не все так безоблачно, как может показаться на первый взгляд. Из-за забастовок во Франции начали вновь повышаться цены на газ, а паника вокруг Credit Suisse и Deutsche Bank заразительна. Доля банковского кредитования в Европе существенно выше, чем в США, где займы в основном предоставляются через рынок облигаций.

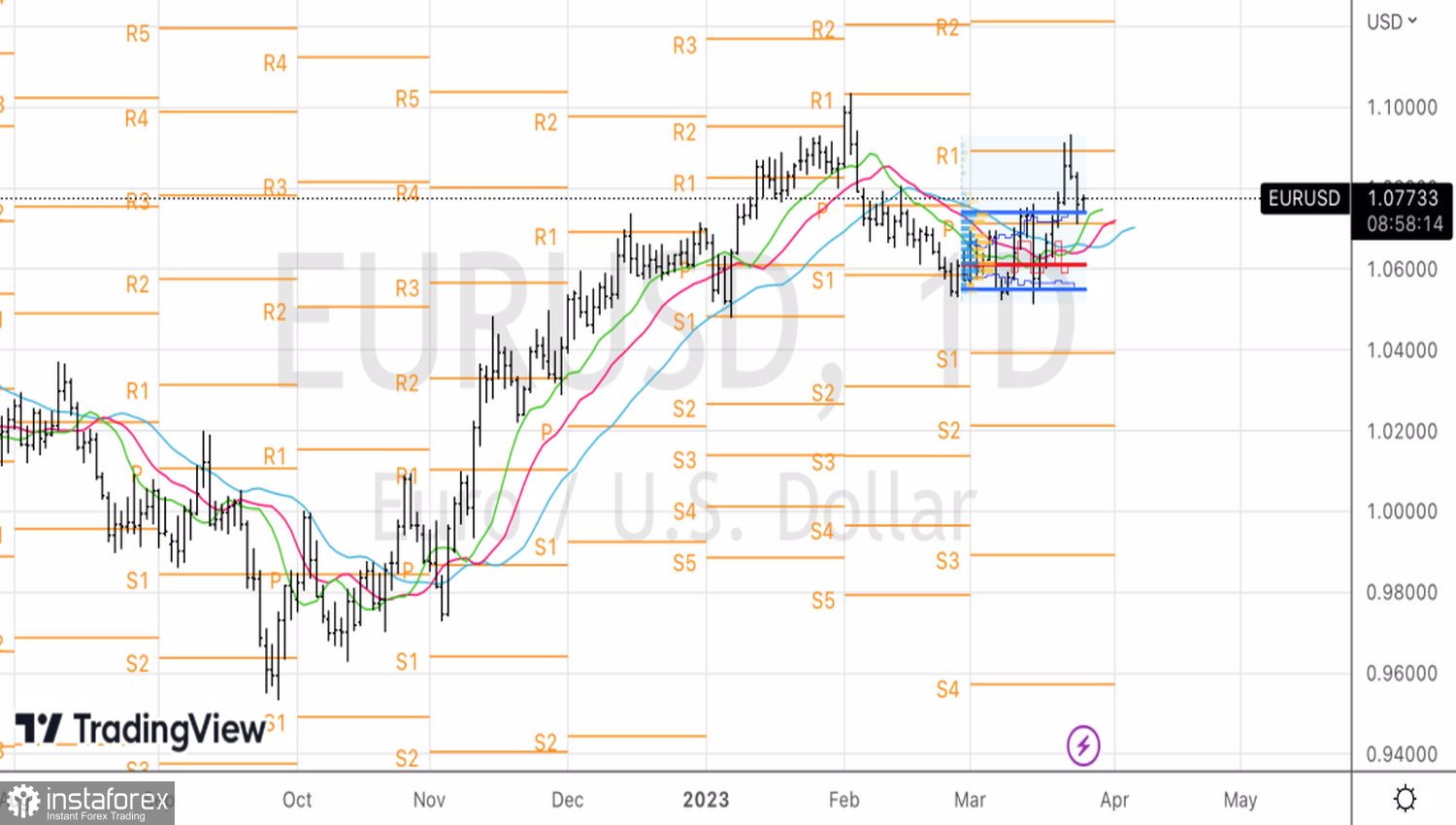

Технически неспособность «медведей» по EURUSD взять штурмом пивот-уровень 1,0715 и отбой от верхней границы диапазона справедливой стоимости 1,055-1,0735 является хорошим известием для покупателей. Прорыв сопротивлений на 1,08 и 1,083 позволит нарастить ранее сформированные лонги.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română