Валютная пара EUR/USD в среду большую часть дня торговался очень слабо. Волатильность была достаточно низкой. Уже по традиции мы не рассматриваем результаты заседания ФРС, а также первичную реакцию рынка на них. Напомним, что рынок может реагировать на столь важное событие в течение 24 часов после него. К примеру, европейские рынки не имели возможности отработать результаты заседания ФРС, так как на момент их публикации они уже закрыты. Поэтому мы считаем, что подводить итоги следует не ранее вечера четверга, когда все участники рынка будут иметь возможность совершить свои сделки на валютном рынке. Напомним также, что реакция рынка может быть практически любой. Вечером в среду доллар США может упасть, а в четверг утром – вырасти. Единственное, чего мы ждем совершенно точно, это роста волатильности. Но даже тут все неоднозначно, так как если ФРС ничем не удивит рынок, то и движения будут достаточно слабыми. Например, 100 пунктов.

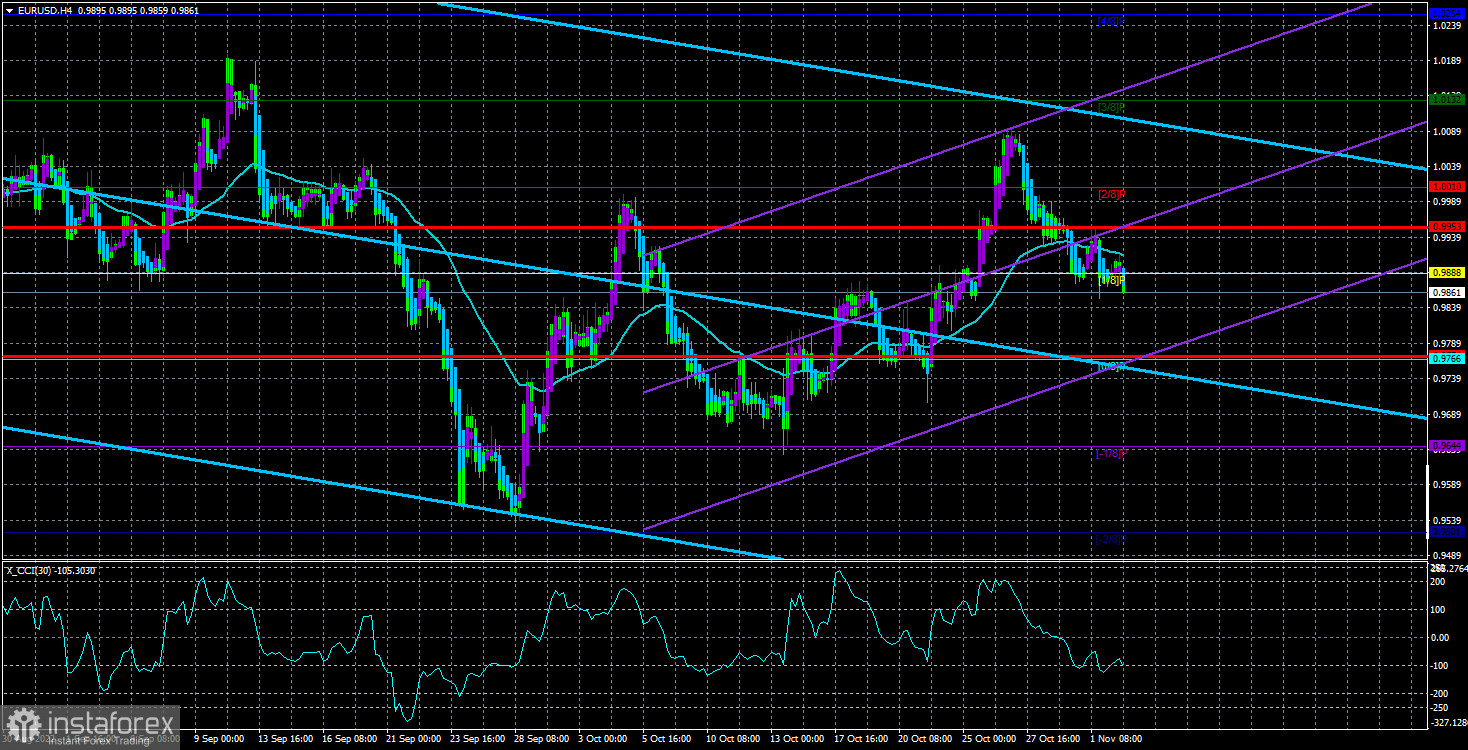

Таким образом, в данное время перспективы, открывающиеся перед долларом чуть лучше, чем те, которые открываются перед евровалютой. Во-первых, цена закрепилась ниже мувинга. Даже если после заседания ФРС она уйдет выше этой линии, нужно будет смотреть, где она будет находиться вечером в четверг. Во-вторых, даже на иллюстрации выше отлично заметно, что пара все еще находится в непосредственной близости от своих 20-летних минимумов. В-третьих, на 24-часовом ТФ ей так и не удалось преодолеть облако Ишимоку. В-четвертых, все те факторы, которые привели пару так низко, остаются в силе. Соответственно, весь рост последних недель может быть простой коррекцией, потому что серьезных сигналов к началу формирования восходящего тренда мы по-прежнему не имеем.

Отчет ADP получился сильным, но это не значит, что и Нонфармы будут сильными.

Так как итоги заседания ФРС мы не рассматриваем, то обратим внимание на рынок труда США. В эту пятницу там будут опубликованы важнейшие отчеты по Нонфармам и безработице, которые могут быть даже важнее, чем итоги заседания ФРС. Дело в том, что о повышении ставки ФРС известно уже давно, и трейдеры имели достаточно возможностей и времени, чтобы отработать их. А вот в случае с NonFarm Payrolls никто заранее не знает, сколько было создано новых рабочих мест в американской экономике. Соответственно, реакция в пятницу может быть непредсказуемой. А пока что проанализируем отчет ADP, который был опубликован вчера.

Этот отчет показывает, в каком состоянии находится рынок труда в США. Если быть точнее, то он показывает изменение количества работников в частном секторе. Было бы логично, если бы значения обоих отчетов совпадали или показывали приблизительно одинаковую динамику, но на самом деле такое бывает очень редко. Обычно, значения этих отчетов как раз не совпадают. При чем важно также и то, насколько соответствуют фактические значения прогнозным. Вчера отчет ADP показал прирост 239 тысяч работников, что больше, чем в августе или сентябре. Однако если сравнить это число с цифрами, которые наблюдались полгода или год назад, то оно примерно в два раза ниже. Таким образом, негативная динамика уже имеется.

Теперь посмотрим на отчеты NonFarm Payrolls. Последнее значение равнялось 263 тысячам, а года назад в среднем за месяц создавалось по 600-700 тысяч. Значит и здесь имеем негативную динамику. Однако! Следует понимать, что год назад экономика активно восстанавливалась после «коронавирусного кризиса». Программы QE продолжали работать, а ставки были ультранизкими. Поэтому не удивительно, что ВВП рос крейсерскими темпами, рынок труда был на пиковых значениях, а безработица – минимальна. В данное время экономика США еще не заходит в рецессию или кризис, как показал ВВП за третий квартал, а значение в диапазоне 200-300 тысяч – является нормальным для нее. Поэтому мы считаем, что отчет ADP – нейтрален. Если Нонфармы в пятницу выйдут в том же диапазоне, то и это будет считаться нормальным для американской экономики и не будет свидетельствовать о наличие проблем в ней. Доллар может нейтрально отреагировать на эти цифры.

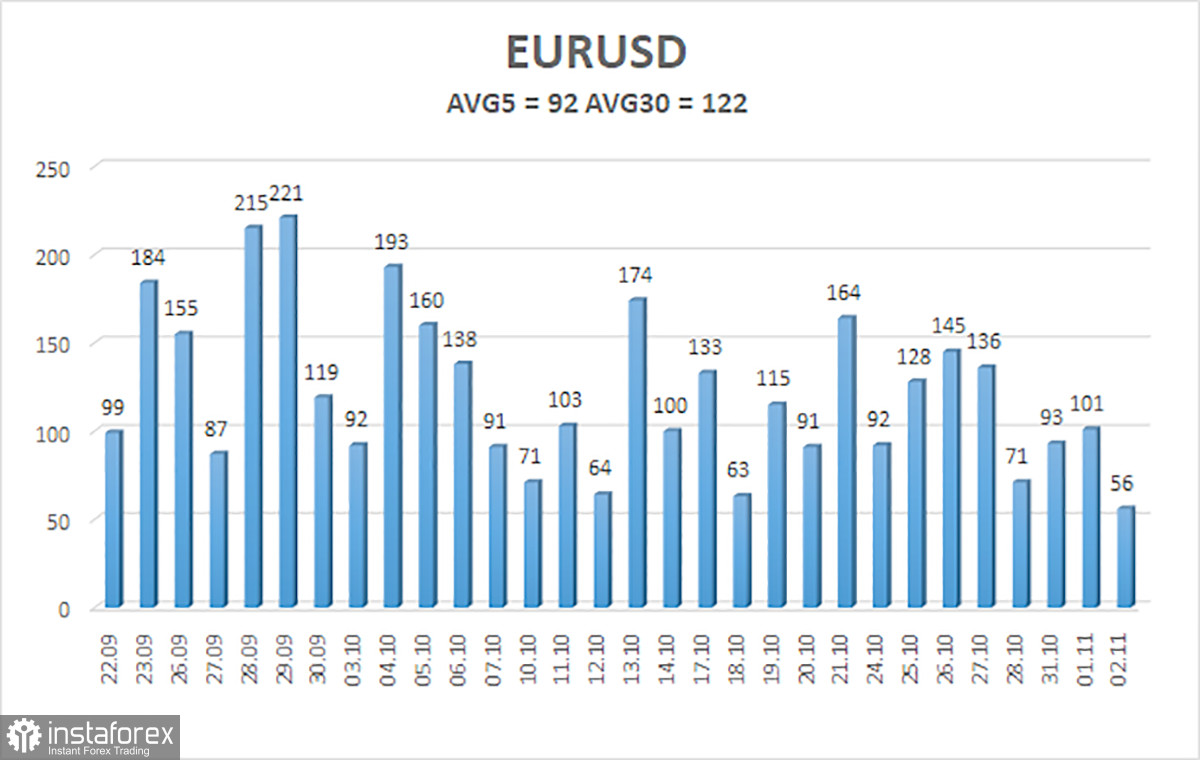

Средняя волатильность валютной пары евро/доллар за последние 5 торговых дней по состоянию на 3 ноября составляет 92 пунктов и характеризуется, как «высокая». Таким образом, мы ожидаем движение пары между уровнями 0,979 и 0,9953 в четверг. Разворот индикатора Хайкен Аши вверх просигнализирует о витке восходящей коррекции.

Ближайшие уровни поддержки:

S1 – 0,9766

S2 – 0,9644

S3 – 0,9521

Ближайшие уровни сопротивления:

R1 – 0,9888

R2 – 1,0010

R3 – 1,0132

Торговые рекомендации:

Пара EUR/USD закрепилась ниже мувинга. Таким образом, сейчас следует оставаться в коротких позициях с целью 0,9766 до разворота индикатора Хайкен Аши вверх. Покупки вновь станут актуальными не ранее закрепления цены выше мувинга с целями 0,9953 и 1,0010.

Рекомендуем к ознакомлению:

Прогноз и торговые сигналы по EUR/USD на 3 ноября. Детальный разбор движения пары и торговых сделок.

Прогноз и торговые сигналы по GBP/USD на 3 ноября. Детальный разбор движения пары и торговых сделок.

Пояснения к иллюстрациям:

Каналы линейной регрессии – помогают определить текущий тренд. Если оба направлены в одну сторону, значит тренд сейчас сильный.

Скользящая средняя линия(настройки 20,0, smoothed) – определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю.

Уровни Мюррея – целевые уровни для движений и коррекций.

Уровни волатильности(красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки, исходя из текущих показателей волатильности.

Индикатор CCI – его заход в область перепроданности(ниже -250) или в область перекупленности(выше +250) означает, что близится разворот тренда в противоположную сторону.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română