Пара евро-доллар начала торговую неделю практически на уровне пятничного закрытия. После небольшого скорее символического ослабления гринбека в период азиатской сессии, медведи eur/usd снова перехватили инициативу и пара начала сползать вниз, к основанию 16-й фигуры. Продавцам необходимо преодолеть уровень поддержки 1,1600, чтобы развить южный тренд. У покупателей задача гораздо сложней: для перелома тренда им необходимо преодолеть верхнюю границу облака Kumo на D1, преодолев тем самым отметку 1,1780. События предстоящей недели могут поспособствовать усилению волатильности по паре, только вот в чью пользу будет данная волатильность – вопрос открытый. На мой взгляд, в среднесрочном периоде давление на пару eur/usd лишь усилится, и не только за счёт укрепления доллара, но и за счёт девальвации евро. Давайте же рассмотрим основные релизы и события предстоящей торговой пятидневки.

Сегодня, в понедельник, экономический календарь по паре eur/usd практически пуст: интерес вызывает лишь выступление главы ЕЦБ Кристин Лагард, которое состоится на старте американской сессии. Она озвучит отчёт перед членами Комитета Европейского парламента по экономическим и монетарным вопросам. Так как тема доклада напрямую связана с монетарной политикой, то рынок проявит к нему особый интерес. Напомню, что в последнее время со стороны ЕЦБ всё чаще и чаще слышна критика относительно высокого курса евро. Накануне сентябрьского заседания этим вопросом озаботился главный экономист европейского регулятора Филипп Лейн, тогда как Лагард затронула эту тему на самом заседании и через несколько дней после него. На минувших выходных несколько членов ЦБ также провели вербальную интервенцию против дорогого евро. Так, глава Центробанка Испании Пабло Кос и глава Италии Иньяцио Виско напрямую связали рост курса единой валюты с замедлением инфляции. Вероятнее всего, сегодня глава ЕЦБ снова акцентирует своё внимание на этом вопросе. Если она хотя бы гипотетически допустит проведение валютной интервенции, пара eur/usd окажется под сильнейшим давлением.

Во вторник, 29 сентября в центре внимания будет немецкая инфляция и американский индикатор потребительской уверенности. Так, индекс потребительских цен в Германии в месячном выражении в июле и августе находился ниже нулевого значения. В сентябре ожидается дальнейший спад: согласно прогнозам, ИПЦ снизится до -0,2% (м/м). В годовом исчислении ситуация не лучше – показатель также должен остаться на отрицательной территории. А вот американский индикатор потребительской уверенности, наоборот, – должен продемонстрировать положительную динамику. После двухмесячного спада он поднимется к 90 пункту – по крайней мере, в этом уверены большинство аналитиков. Также в среду выступят многие представители ФРС: Ричард Кларида, Джон Уильямс, Рандал Кварлс и Патрик Харкер. Большинство из них обладают правом голоса в этом году, поэтому их позиция окажет сильное влияние на гринбек.

В среду (30 сентября) в центре внимания – Китай. Мы узнаем индекс PMI для производственной сферы и индекс активности в непроизводственной сфере. Согласно общим прогнозам, сентябрьские показатели окажутся почти на уровне августовских. В таком случае рынок, вероятнее всего, проигнорирует релиз. Но если цифры окажутся в «красной зоне», антирисковые настроения на рынке снова возрастут, и доллар снова будет пользоваться спросом как защитный актив. Также в среду мы узнаем окончательные данные по росту ВВП США за 2 квартал, а также отчёт ADP по росту рынка труда в Штатах. Но эти релизы вряд ли спровоцируют волатильность. В первом случае мы имеем дело с устаревшими данными (рекордный спад американской экономики был «отыгран» почти месяц назад), а во втором случае наблюдается низкая корреляция с официальными цифрами. Последние отчёты ADP не совпадали с Нонфармами, поэтому на них не стоит ориентироваться и в этот раз.

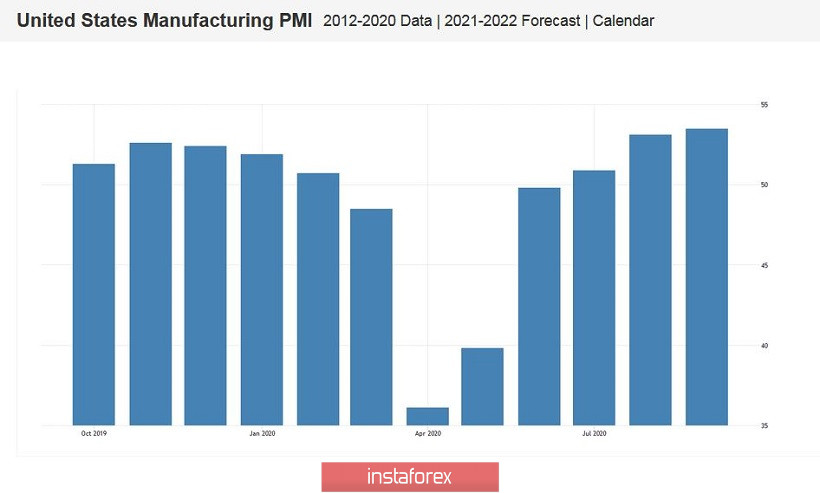

В четверг, 1 октября, всё внимание трейдеров пары будет приковано к американскому производственному индексу ISM, который может существенно усилить позиции долларовых быков. Напомню, что производственные показатели США в последнее время демонстрируют рост, и данный факт оказывает фоновую поддержку американской валюте. Так, если в разгар коронавирусного кризиса индекс ISM рухнул до 41 пункта, то в августе он уже вышел на отметке 56 пунктов. В сентябре ожидается дальнейший рост – до 58,7 пункта. Очевидно, что такая динамика окажет грибенку дополнительную поддержку.

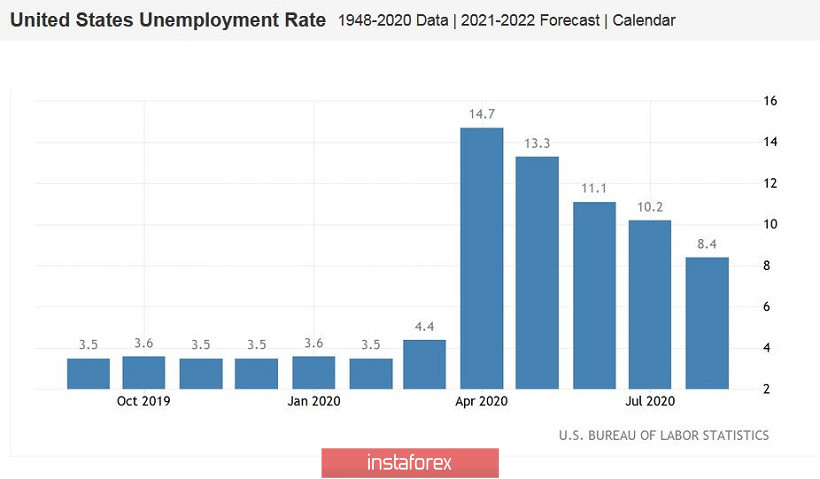

И всё же наиболее важным событием недели для трейдеров пары станут Нонфармы, которые будут опубликованы в пятницу, 2 октября. Здесь стоит напомнить, что ключевые компоненты предыдущего релиза оказались значительно лучше прогнозов. Так, уровень безработицы снизился с отметки 10,2% до 8,4% (хотя по прогнозам этот ключевой показатель должен был снизиться всего до 9,8%). Но самое главное – порадовали зарплаты. Согласно предварительным прогнозам, в месячном исчислении уровень зарплат должен был снизиться до нулевого уровня. А в годовом выражении – замедлиться до 4,5%. Но в действительности показатели вышли в «зелёной зоне»: в месячном исчислении индикатор вырос до 0,4%, в годовом – до 4,7%.

Согласно общему прогнозу, сентябрьские Нонфармы также покажут сильный результат. Показатель прироста занятых должен вырасти почти до миллиона (980 тысяч), а уровень средней почасовой оплаты труда в годовом исчислении может вырасти почти к 5-процентной отметке (4,8%). Уровень безработицы, в свою очередь, должен снизиться почти к восьмипроцентной отметке (8,1%). Напомню, что в апреле данный индикатор был почти на 15-процентном уровне.

Таким образом, если верить предварительным прогнозам экспертов, макроэкономические релизы текущей недели окажутся в пользу американской валюты. Тогда как евро находится (и будет находиться) под давлением риторики членов ЕЦБ. «Дороговизна» единой валюты является раздражителем для членов европейского регулятора, поэтому любой более-менее масштабный коррекционный рост eur/usd будет вызывать негативную реакцию ЦБ.

Резюмируя вышесказанное можно прийти к выводу, что короткие позиции по паре по-прежнему в приоритете. Первая цель – отметка 1,1600. Основная цель расположена чуть ниже, на нижней границе облака Kumo на дневном графике – это отметка 1,1560.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română