Худший с середины марта торговый день для фондовых индексов США заставил «быков» по EUR/USD отступить. Главными драйверами укрепления евро на рубеже весны и лета являлись эпическое ралли американского рынка акций, способствующее распродажам активов-убежищ, и масштабные стимулы ЕС и ЕЦБ, реализация которых позволит сгладить рецессию экономики еврозоны. Европа вновь едина, а долгосрочные перспективы доллара из-за роста двойного дефицита бюджета и счета текущих операций отнюдь не радужны. Впрочем, любой тренд нуждается в коррекции, вопрос в том, насколько она будет глубокой?

Очевидно, что 40%-й рост S&P 500 от уровней мартовского дна выглядит чрезмерным. Спекулянты чересчур увлеклись идеей V-образного восстановления ВВП США и покупали акции как горячие пирожки. Белый дом всячески поддерживал витающие на рынке настроения, и когда ФРС на июньском заседании выдал мрачные прогнозы о длительном процессе восстановления американской экономики, Дональд Трамп взялся за старое. Он возобновил критику Джерома Пауэлла. Дескать, Федрезерв часто ошибался с оценкой ситуации, на самом деле Штаты в третьем квартале будут иметь очень хороший, в четвертом – отличный, а в 2021 – самый лучший экономический рост.

Безусловно, президенту США в преддверии выборов необходимо, чтобы S&P 500 не просто вышел в зеленую зону с начала года, но и обновил рекордный максимум. При таком раскладе можно будет говорить, что Штаты победили пандемию, и гарантировать себе победу. Это обстоятельство позволяет предположить, что коррекция фондовых индексов будет недолгой. Если так, то и индекс USD продолжит идти вниз. На мой взгляд, обратная корреляция S&P 500 и доллара – это всерьез и надолго. Масштабные свопы ФРС с другими центробанками снизили потребность в долларовой ликвидности. При этом объемы операций не дотягивают до уровней предыдущего экономического кризиса: к концу первой недели июня иностранными центральными банками было освоено около $447 млрд, на пике рецессии 2008-2009 речь шла о $583 млрд.

Динамика объемов валютных свопов ФРС с другими центробанками

Удовлетворив потребность зарубежных партнеров в американской валюте, Федрезерв одновременно снизил стоимость хеджирования. Теперь европейские управляющие активами могут с чистой совестью покупать американские акции и одновременно продавать доллара США в рамках операций по страхованию ценовых рисков. Ранее затраты были слишком высоки, что заставляло спекулянтов отказываться от подобных сделок и способствовало усилению прямой корреляции S&P 500 и индекса USD. Любопытно, что сокращение стоимости хеджирования покупок американских активов свидетельствует о серьезной недооценке евро.

Динамика EUR/USD и стоимости хеджирования

Таким образом, средне- и долгосрочные перспективы «американца» выглядят не очень хорошо, что позволяет покупать основную валютную пару на откатах.

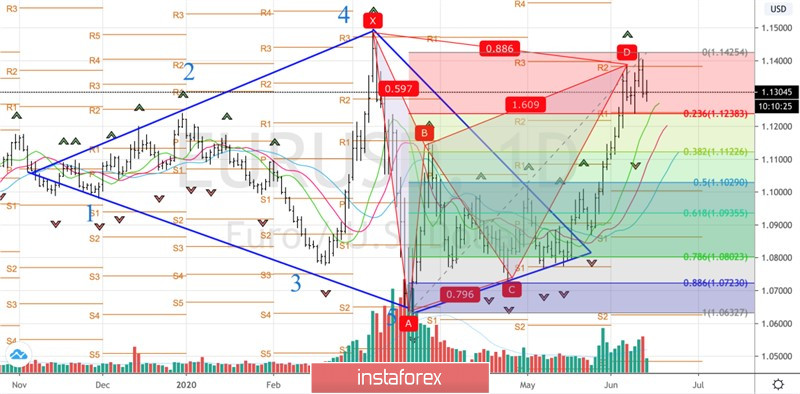

Технически после достижения таргета на 88,6% по паттерну «Летучая мышь» возросли риски коррекции к 1,124, а, возможно, и к 1,1125. Отбой от этих уровней (23,6% и 38,2% от волны AD) даст основание для формирования лонгов по EUR/USD.

EUR/USD, дневной график

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română