Финансовый мир продолжает демонстрировать панические настроения. Практически все тенденции пятницы получили своё продолжение в понедельник: в период азиатской сессии пара евро-доллар продолжила свой рост, закрепившись в 10-й фигуре, а доходность трежерис продолжила падение – например, доходность 10-летних бумаг достигла исторического минимума (1,062%). Индекс доллара также пикирует вниз, отражая слабый спрос на американскую валюту по всему рынку. После пятничного заявления Джерома Пауэлла, который уже прямым текстом допустил вероятность снижения ставки из-за негативных последствий распространения коронавируса, такое поведение валюты выглядит вполне логично. Давление на гринбек оказал и индекс PMI Caixin для производственной сферы – сегодня он рухнул к рекордному минимуму 40,3 пункта (даже осенью 2008 года он был чуть выше). И всё же быкам пары eur/usd необходима дополнительная подпитка со стороны макроэкономических отчётов. Если предстоящие релизы разочаруют долларовых быков, цена может зайти и в 11-ю фигуру.

Стоит отметить, что текущая неделя насыщена событиями. Например, сегодня всё внимание трейдеров пары будет приковано к американскому производственному индексу ISM, который может существенно подпортить позиции долларовых быков. Напомню, что производственные показатели США в последнее время оставляют желать лучшего, и данный факт оказывает фоновое давление на американскую валюту. В начале января данное давление значительно усилилось – декабрьский производственный ISM США неожиданно рухнул к 10-летним минимумам, достигнув отметки 47,2 пункта. Индекс находился ниже ключевой 50-пунктной отметки на протяжении 5 месяцев, поэтому такая динамика разочаровала инвесторов. А вот январский показатель оказался лучше ожиданий: индикатор неожиданно выкарабкался выше 50-го уровня, достигнув 50,9 пункта. Примечательно, что, согласно общим прогнозам, в марте индекс ISM может продемонстрировать небольшой спад – до 50,5 пункта. Такая динамика вряд ли окажет влияние на пару. Но если он вопреки прогнозам снова опустится ниже ключевой 50-пунктной отметки, доллар окажется под сильным прессингом.

Центральным событием вторника станет публикация данных по росту европейской инфляции. Общий индекс потребительских цен в еврозоне с октября постепенно растёт и в январе достиг своего локального максимума 1,4% (максимум с апреля прошлого года). В феврале также ожидается положительная динамика – по мнению аналитиков, показатель вырастет до уровня 1,5%. Базовая инфляция должна продемонстрировать аналогичную динамику – как полагают эксперты, стержневой индекс выйдет в «зелёной зоне», на отметке 1,2%. Если показатели выйдут хотя бы на прогнозном уровне, пара eur/usd получит повод для своего роста, так как динамика инфляции находится под пристальным вниманием Европейского Центробанка. Определённые предпосылки к росту общеевропейской инфляции есть – судя по темпам роста немецкой инфляции. В феврале инфляция в Германии выросла до 0,4% м/м и 1,7% г/г (при прогнозе роста до 0,3% и 1,6% соответственно). Гармонизированный индекс потребительских цен также оказался в «зелёной зоне»: 0,6% м/м и 1,7% г/г. В годовом выражении показатель продемонстрировал наиболее сильную динамику с апреля прошлого года. В месячном выражении индикаторы также достигли многомесячных максимумов, вопреки нейтральным прогнозам большинства аналитиков. Всё это говорит о том, что и завтрашний релиз может приятно удивить покупателей eur/usd.

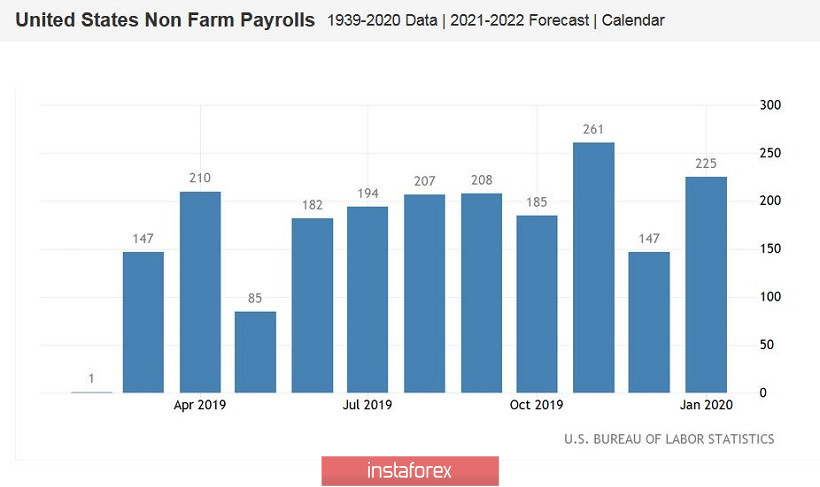

И всё же наиболее важным событием недели для трейдеров пары станут Нонфармы. Здесь стоит напомнить, что предыдущий релиз, который был опубликован в начале февраля, произвёл неоднозначное впечатление. Многие компоненты вышли лучше ожиданий, отражая положительные тенденции на рынке труда. В частности, вместо прироста на 185 тысяч (консенсус-прогноз) показатель прироста занятых подскочил на 225 тысяч. Вместе с тем разочаровал инфляционный компонент Нонфармов – уровень средней почасовой оплаты труда. Этот важнейший для ФРС показатель оказался на отметке 0,2% в месячном исчислении и на 3,1% в годовом. Неожиданно вырос (хоть и минимально) уровень безработицы – до 3,6%.

Согласно общему прогнозу, февральские Нонфармы покажут более слабый результат. Показатель прироста занятых должен просесть до 180 тысяч, а уровень средней почасовой оплаты труда может снизиться к трёхпроцентной отметке. Показатель прироста занятых в производственном секторе экономики снова может продемонстрировать негативный результат, правда, не такой существенный, как в январе (индикатор должен сократиться на 4 тысячи).

Таким образом, на этой неделе будут опубликованы достаточно важные для пары макроэкономические релизы. Но при всём при этом роль первой скрипки будет играть коронавирус, а вернее панические настроения, которые связаны с распространением COVID-19. Например, если доходность 10-летних трежерис снизится под однопроцентную отметку (а судя по динамике снижения, это может произойти уже сегодня), доллар окажется под сильным давлением – вне зависимости от динамики макроэкономических отчётов. Фондовый рынок США также будет влиять на самочувствие гринбека, особенно если продолжит тенденции прошлой недели. «Голубиные» комментарии представителей ФРС также могут усилить давление на доллар: на этой неделе ожидаются выступления Лоретты Местер, Джеймса Булларда, Чарльза Эванса, Джонса Уильямса, Эрика Розенгрена и Истер Джордж.

С точки зрения техники быкам eur/usd, во-первых, необходимо преодолеть уровень сопротивления 1,1070 (средняя линия индикатора Bollinger Bands на D1), а во-вторых – преодолеть отметку 1,1110 (в этой ценовой точке совпадают верхняя и нижняя границы облака Kumo на том же таймфрейме): в таком случае можно будет уже с уверенностью говорить о переломе тренда.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română