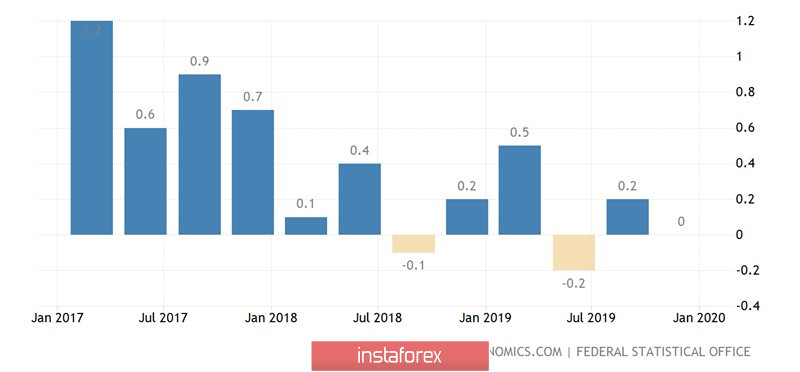

Сильная экономика – сильная валюта, слабая экономика – слабая валюта. Эта истина стара как мир и продолжает работать как часы. По итогам четвертого квартала ВВП Германии не смог вырасти, по итогам 2019 расширился на скромные 0,6%, что является самым слабым результатом с 2013. Эти цифры ни в какое сравнение не идут с американскими показателями, что позволяет паре EUR/USD определиться с направлением. Она идет на юг и уже достигла минимальной отметки с апреля 2017. То ли еще будет?

Динамика немецкого ВВП

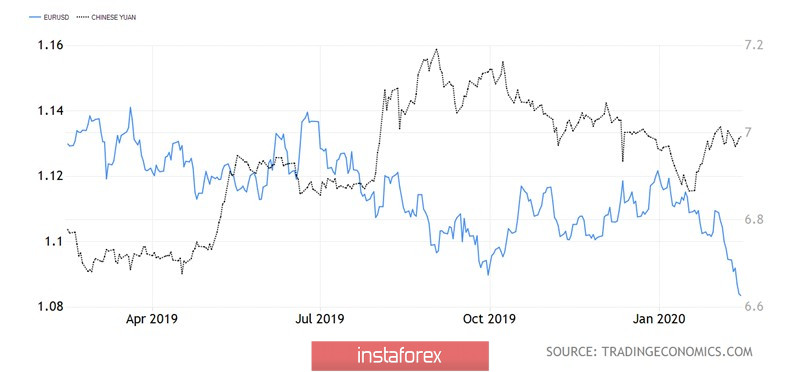

Валовой внутренний продукт – важнейший, но запаздывающий индикатор. Стоит ли на него ориентироваться, ведь на дворе февраль, а данные вышли за октябрь-декабрь? Проблема в том, что по сравнению с четвертым кварталом мало что изменилось, а возникновение нового внешнего раздражителя, коронавируса, лишь ухудшит ситуацию в немецкой экономике. Она открыта, экспортно-ориентирована и имеет существенно больший удельный вес поставок в Китай и в Азию в целом по сравнению с США. Следовательно, замедление ВВП Поднебесной до 4,5% в январе-марте, согласно прогнозу экспертов Reuters, принесет больше боли еврозоне, чем Штатам. Не зря же евро чутко реагирует на динамику китайского юаня. В 2018-2019 их связь была обусловлена торговой войной, в 2020 – эпидемией.

Динамика евро и китайского юаня

Если одной из причин обвала EUR/USD на неделе к 14 февраля являлись ожидания слабой статистики по немецкому ВВП, то в течение пятидневки к 21 февраля таким раздражителем может стать релиз данных по деловой активности Германии и еврозоны. Наряду с публикацией протоколов заседаний ФРС и ЕЦБ он будет приковывать повышенное внимание инвесторов. В отличие от валового внутреннего продукта, индекс менеджеров по закупкам – опережающий индикатор. Он просто обязан показать испуг компаний Старого света из-за коронавируса.

Возможно, пике EUR/USD не было бы таким стремительным, если бы не разговоры о дивергенции в монетарной политике и не статус евро как валюты фондирования. Воодушевленные устойчивостью экономики США американские фондовые индексы регулярно обновляют исторические максимумы и ведут за собой рынки акций всего мира. В итоге carry-трейдеры постепенно возвращаются в игру, покупают рискованные активы и продают валюты фондирования.

Джером Пауэлл и его коллеги с оптимизмом смотрят на текущую ситуацию и перспективы экономики США и верят, что она сможет в 2020 расти выше тренда. Оснований для снижения ставки по федеральным фондам нет, а вот слухи об ослаблении денежно-кредитной политики ЕЦБ растут как снежный ком. Таким образом, дивергенции в экономическом росте и монетарной политике, статус доллара как актива-убежища и евро как валюты фондирования являются ключевыми драйверами нисходящего тренда EUR/USD.

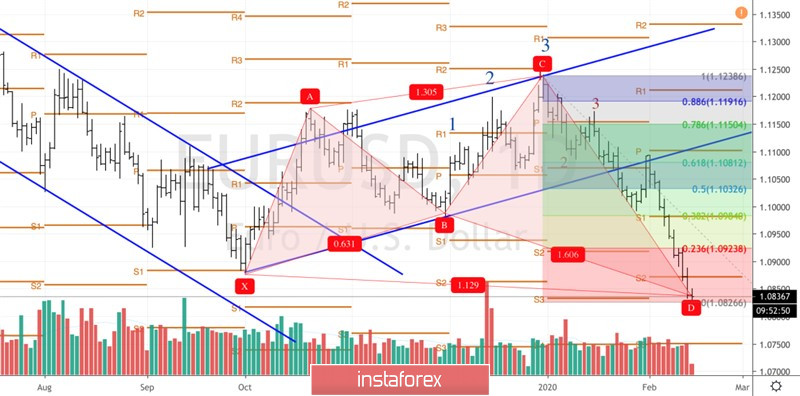

Технически основная валютная пара достигла таргета на 113% по паттерну «Акула». Если «быкам» удастся зацепиться за текущие уровни, возрастет вероятность отката к 23,6%, 38,2% и 50% от волны CD в рамках трансформации «Акулы» в 5-0. Напротив, если атаки «медведей» сдержать не удастся, следует ожидать продолжения пике к Пивот-Уровням 1,075 и 1,063.

EUR/USD, дневной график

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română