4-часовой таймфрейм

Амплитуда последних 5 дней (high-low): 58п – 31п – 54п – 50п – 43п.

Средняя волатильность за последние 5 дней: 48п (средняя).

Валютная пара EUR/USD завершила очередную торговую неделю, и эта неделя стала одной из самых провальных для европейской валюты за последнее время. В течение абсолютно всей недели трейдеры избавлялись от евровалюты, не было ни одной коррекции или отката, а суммарные потери валюты Европейского союза составили 150 пунктов. Может быть, это и не очень много на первый взгляд, однако мы хотим напомнить, что за последние 15 месяцев при сохраняющемся нисходящем тренде евровалюта потеряла 550 пунктов. Так что 150 пунктов потерь за неделю – это все-таки немало. Что касается причин падения евровалюты, то они, в принципе, остаются прежними. Европейская экономика по-прежнему выглядит гораздо слабее американской, монетарная политика ФРС – гораздо сильнее и «ястребинее», чем европейская, макроэкономические отчеты продолжают поступать из-за океана более сильными, чем из ЕС. Вот и все причины. Были определенные надежды на рост евровалюты, благодаря «парадоксальной ситуации», которая уже не раз спасала евро от новых падений и обвалов, но на этой неделе трейдеры, в частности медведи, продавали евровалюту, несмотря ни на что. Неделя заканчивается в 62 пунктах от двухлетних минимумов пары евро/доллар.

В последний торговый день недели было опубликовано несколько довольно важных макроэкономических отчетов. Началось все, как обычно, с Европы, а точнее с Германии. Промышленное производство в стране-локомотиве всего Европейского союза сократилось на 6,8% в годовом выражении и на 3,5% в месячном. А ведь еще месяц назад мы считали, что сокращение на 2,5% г/г – это очень много и куда еще хуже. Оказывается, есть куда падать этому показателю, и декабрь тому подтверждение. Собственно, уже на этом отчете можно было четко осознать, что особых перспектив у евровалюты в пятницу, 7 февраля, не будет. Если сократилось производство в Германии, значит, с высокой долей вероятности, сократится оно и в Евросоюзе. А от производства сейчас зависят многие другие показатели, такие, например, как ВВП и экономический рост. Таким образом, от следующих отчетов из еврозоны мы вполне может ожидать новых ухудшений, что вряд ли прибавит оптимизма покупателям евровалюты.

Однако все же более важные макроэкономические данные ожидались из-за океана. Первый отчет (формально первый, так как все они были опубликованы в одно время) оказался слабым. Уровень безработицы в январе неожиданно вырос с 3,5% до 3,6%, однако это не тот показатель, который может вызвать серьезные движения на рынке. Тем более что значение 3,6% – это все равно крайне низкое значение для Америки, поэтому «слабый» этот отчет лишь формально. Зато уже следующий отчет – NonFarm Payrolls – показал существенное превышение прогнозных значений (163 000) и составил целых 225 000. Понятно, что после таких сильных данных о состоянии рынка труда (прибавим сюда еще и отчет от ADP по изменению числа работников в частном секторе), никаких других вариантов у трейдеров, кроме как продолжать покупки американской валюты, просто не оставалось. Добил евровалюту (а заодно и фунт стерлингов) отчет по заработным платам в Штатах, которые увеличились на 3,1% в годовом выражении и на 0,2% в месячном.

Это все, что можно сказать по макроэкономическому фону пятницы. Что еще могло произойти с евровалютой в этот день, если единственный отчет в еврозоне провалился с треском, а все данные из-за океана оказались сильными? Исходя из общей картины вещей, мы продолжаем склоняться к варианту, при котором евровалюта продолжит сползать к ценовому паритету с долларом США. В последние два года мы не можем сказать ничего иного, кроме того, что американская экономика выглядит гораздо сильнее европейской. Да, экономика США также испытывает на себе давление из-за замедления мировых темпов роста, из-за торговых конфликтов, а в ближайшее время может реагировать еще и на «коронавирус», который понизит деловую активность в Китае, а значит и во многих странах-партнерах Китая. Но европейская экономика при этом замедляется точно так же, а ее показатели остаются гораздо ниже американских. Поэтому в долгосрочной перспективе евровалюта может корректироваться, может отскакивать от новых областей поддержки, может даже время от времени пользоваться спросом, но общая тенденция останется нисходящей. Соответственно, стратегия торговли пары EUR/USD остается прежней: отработка всех сигналов на продажу.

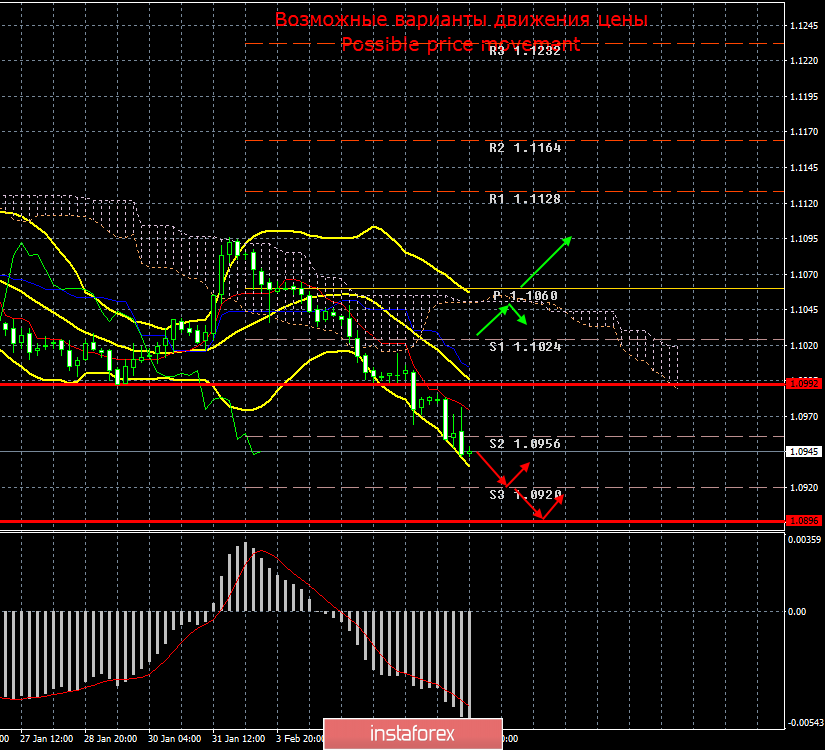

С технической точки зрения на этой неделе пара преодолела второй уровень поддержки 1,0956, а в понедельник может наконец-то начать корректироваться. Однако для идентификации начала коррекции мы рекомендуем дождаться конкретного сигнала, например, разворота индикатора MACD наверх при параллельном повышении цены (индикатор уже находится на минимальных значениях и может просто начать разряжаться).

Торговые рекомендации:

Пара EUR/USD продолжает нисходящее движение. Таким образом, рекомендуется оставаться в продажах евровалюты с целями уровни 1,0920 и 1,0896, до разворота индикатора MACD или отскока от любого из таргетов. Рассматривать покупки пары евро/доллар можно будет с целями 1,1024 и 1,1060, если трейдерам удастся закрепиться выше линии Киджун-сен, чего в ближайшее время не ожидается.

Пояснения к иллюстрации:

Индикатор Ишимоку:

Тенкан-сен – красная линия.

Киджун-сен – синяя линия.

Сенкоу Спан А – светло-коричневая пунктирная линия.

Сенкоу Спан Б – светло-фиолетовая пунктирная линия.

Чинкоу Спан – зеленая линия.

Индикатор Боллинджер Бандс:

3 желтые линии.

Индикатор MACD:

Красная линия и гистограмма с белыми барами в окне индикаторов.

Уровни поддержки/сопротивления классические:

Красные и серые пунктирные линии с ценовыми обозначениями.

Пивот уровень:

Желтая сплошная линия.

Уровни поддержки/сопротивления, учитывающие волатильность:

Серые пунктирные линии без ценовых обозначений.

Возможные варианты движения цены:

Красные и зеленые стрелки. Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română