Уверенная поступь доллара США и заверения Пекина о том, что он обязательно победит коронавирус, несколько охладили пыл «быков» по XAU/USD, однако не посеяли в их рядах паники. Пик эпидемии еще не достигнут, а первая с октября инверсия американской кривой доходности усиливает риски «голубиной» риторики Джерома Пауэлла на пресс-конференции по итогам январского заседания FOMC. Краткосрочные перспективы золота по-прежнему выглядят оптимистично, а вот на среднесрочном горизонте инвестирования ситуация может измениться.

Драгметалл дважды с начала 2020 сходил к области 7-летних максимумов из-за опасений по поводу замедления мировой экономики. Сначала конфликт на Ближнем Востоке взвинтил цены на нефть, что должно было негативно отразиться на экономиках стран-импортеров черного золота. Коронавирус, напротив, опустил котировки Brent и WTI, при этом на рынке усилились слухи о замедлении глобального спроса и ВВП. По мнению Barclays, эпидемия приведет к ухудшению потребительских доверия и расходов и вычтет из валового внутреннего продукта Поднебесной 0,1-0,2 п.п в первом квартале.

Еще большей бедой для мировой экономики может стать торговая война между США и ЕС. Штаты намерены мстить Европы в случае введения последней налога на выбросы углерода и требуют, чтобы Брюссель пересмотрел технологии обработки импортируемой сельскохозяйственной продукции. В частности, Вашингтон считает, что для достижения соглашения в Старый свет должна поставляться американская хлорированная курятина.

Геополитические риски, торговые войны и эпидемии заставляют инвесторов бежать от риска. В этом отношении не стоит удивляться росту запасов ориентированных на золото ETF до 2561 т, максимальной отметки с января 2013. До исторического пика в 2672 т, имевшего место в декабре 2012, рукой подать.

Динамика запасов золотых ETF

Хорошей новостью для драгметалла является и первая с октября инверсия кривой доходности. Ставки по 10-летним долговым обязательствам на некоторое время опустились ниже ставок по 3-месячным. Инверсия - надежный индикатор будущего спада экономики США. Она заставила ФРС в 2019 трижды снизить ставку по федеральным фондам. Чиновники FOMC решили, что лучше перестраховаться и не доводить дело до рецессии, так как инструментов для борьбы с последней не так уж и много.

Таким образом, коронавирус, угроза торговой войны, инверсия кривой доходности, риски «голубиной» риторики ФРС создают предпосылки для продолжения ралли XAU/USD. С другой стороны, эпидемии являются краткосрочными драйверами роста цен на золото и другие надежные активы. Согласно исследованиям Charles Schwab, начиная с 1981 после 13 вспышек мировой MSCI вырос в среднем на 0,8% и 7,1% через 1 и 6 месяцев.

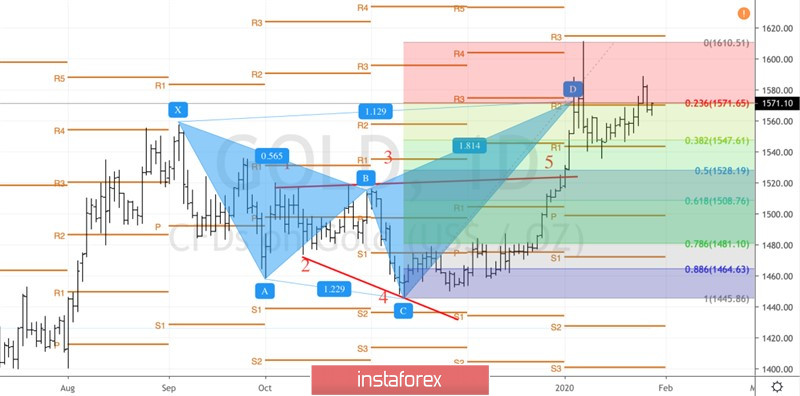

Технически первая попытка «быков» по драгметаллу вывести котировки за пределы диапазона консолидации $1545-1570 за унцию, сформированного в рамках паттерна «Всплеск и полка», оказалась неудачной. Тем не менее покупатели не теряют оптимизма. В случае обновления максимума в точке 3 модели 1-2-3 ($1589), риски продолжения ралли в направлении $1604 и $1615 возрастут.

Золото, дневной график

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română