Здравствуйте. После того как председатель ФРС Джером Пауэлл заявил, что Комитет по открытым рынкам не ожидает цикла смягчения, а снижение ставки было разовой акцией, фондовые индексы США начали активно снижаться. Это поддержало драгоценные металлы, несмотря на рост курса доллара, который, обновив свой двухлетний максимум, вскоре растерял свой боевой настрой, что в конечном итоге может быть квалифицировано как ложный пробой, но не о долларе пойдёт речь в данной статье, а о золоте. Поэтому давайте рассмотрим фундаментальные факторы, влияющие на цену, для чего воспользуемся данными Всемирного Совета Золота — Worl Gold Council и Комиссии по товарным фьючерсам США — CFTC.

По данным Worl Gold Council, во втором квартале 2019 года общий спрос на золото составил 1123 т., что на 8% выше уровня прошлого года. Одновременно с этим в первом полугодии спрос на золото подскочил до трехлетнего максимума и составил 2182 тонны, что произошло в основном из-за рекордных покупок центральных банков и биржевых торговых фондов ETF, что особенно важно с точки зрения потенциала роста цены. Во втором квартале активы обеспеченных золотом ETF выросли на 67,2 т., до шестилетнего максимума, и составили 2548 т. Основными факторами, влияющими на рост объёмов покупок, были сохраняющаяся геополитическая нестабильность, ожидание снижения процентных ставок ФРС США и рост цены золота, в июне достигшей многолетних максимумов.

Также цена золота получила поддержку со стороны ювелирного рынка Индии, пережившего восстановление. Однако инвестиции в слитки и монеты во втором квартале снизились на 12% и составили 218.6 т. В свою очередь, снижение курса австралийского доллара привело к повышению рентабельности добычи в одном из важнейших регионов, что привело к росту предложения на 6%.

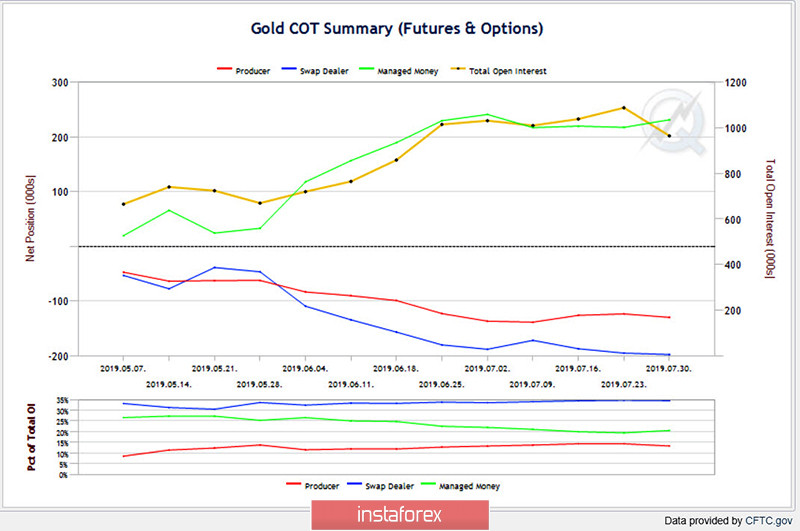

Несмотря на то что спрос на ювелирные изделия составляет примерно половину от общего объема потребления, по моему мнению, наиболее важным фактором, влияющим на цену золота, является спрос со стороны североамериканских биржевых торговых фондов, они же ETF, и позиционирование трейдеров на бирже COMEX-CME. Именно покупки биржевых торговых фондов из США и Европы способствовали росту цены в июне, но в июле котировки золота перешли в диапазон. В настоящий момент у нас нет данных о покупках, сделанных ETF в июле, они появятся чуть позже, но зато у нас есть данные из комиссии по товарным фьючерсам США — CFTC, о позициях трейдеров на бирже (рис.1). Эти данные являются наиболее оперативным источником фундаментальной информации о позиционировании на рынке.

Рассмотрим отчёт по обязательствам Disaggregated COT Report, подаваемый трейдерами в комиссию по товарным фьючерсам США. Как следует из отчёта, Открытый Интерес (Open Interest) трейдеров за предыдущую отчётную неделю снизился на 11%, до 965 тыс. контрактов. Это не очень хороший сигнал для роста цены, однако снижение могло быть обусловлено ростом курса доллара США в начале прошлой недели, что и нашло отражение в отчёте, который публикуется в пятницу по состоянию вторник — вторник. Однако для нас наиболее важным является то, какая категория трейдеров покинула рынок?

Ответ на этот вопрос дают диаграммы длинных и коротких позиций участников на данном рынке. CFTC классифицирует трейдеров по их функциям, что позволяет нам понять, кто является основным продавцом, а кто покупателем, и исходя из этого строить прогноз на будущее движение цены. Спекулянты (Money Manager) априори это покупатели, операторы (Producer) – это продавцы. Рост волатильности привлекает на рынок не только спекулянтов, но и операторов, страхующих свои риски. Еще одна категория Swap Dealer занимает позицию по ситуации, хотя и причислена CFTC к продавцам.

Рис.1: Визуализация отчёта по обязательствам трейдеров. Источник CFTC

Как следует из отчёта COT, только одна категория трейдеров, так называемые Producer или операторы, страхующие свои наличные позиции золота, покинули рынок. Снижение коротких позиций группы Producer в конечном итоге может привести к общему снижению цен, как, например, это было в 2017 и 2018 годах, однако тогда они не имели так много несвойственных им длинных позиций. Сейчас же их длинные позиции находились на максимумах с 2014 года. Поэтому можно предположить, что в преддверии заседания ФРС произошла фиксация. Тем более что цена золота до этого три недели находилась в диапазоне, что выразилось в снижении волатильности, и необходимость в страховании у них отпала.

По моему мнению, наиболее важную роль для роста цены золота играют позиции Money Manager – спекулянтов, являющихся по определению покупателями, зарабатывающими на движении котировок. Цена не может расти, если покупатели не покупают золото. Как видно из представленной диаграммы, длинные позиции спекулянтов вновь приблизились к максимумам, что говорит о видении восходящего тренда данной категорией участников торгов.

В настоящий момент наиболее ликвидным является декабрьский контракт, цена которого составляет 1452 долл., что на 12 долларов выше, чем на наличном рынке. Таким образом, глядя на позиции трейдеров-спекулянтов на бирже COMEX-CME, можно предположить, что они рассчитывают на дальнейший рост цены золота.

В дополнении к анализу позиций трейдеров посмотрим на сезонность рынка за предыдущие 20 лет (рис.2). Как следует из диаграммы сезонности золота, в период август-сентябрь цена в среднем сезонно росла. Из данного правила были исключения, когда цена находилась в диапазоне и даже снижалась, но средневзвешенная кривая показывает суммарный рост. Схожая картина наблюдается и на 10-летнем отрезке времени. При этом на периоде в 5 лет в августе-сентябре цена золота находилась в диапазоне, но предыдущие пять лет вообще нельзя назвать удачными для золота, которое находилось в подавленном состоянии из-за политики центральных банков и общего финансового регулирования.

Рис.2: Сезонный график цены золота. Источник SuricateTrading

Сейчас парадигма золота меняется на наших глазах — центральные банки активно скупают альтернативу доллару США, а само золото похоже вновь утрачивает корреляцию с долларом. С августа 2018 года золото выросло в цене на 20% по отношению к доллару, в то время как сам доллар вырос на 4% по отношению к корзине иностранных валют. Ранее золото около двух лет находилось в тесной связке с долларом США, отрицательная корреляция доходила до -0.95.

Подводя итог своих рассуждений, хотел бы заметить следующее — с фундаментальной точки зрения в августе-сентябре трейдеры могут рассчитывать на рост цены золота, однако при принятии решений на покупку им необходимо руководствоваться графиком цены в терминалах компании InstaForex и сигналами собственной торговой системы. Будущего не знает никто, будьте внимательны и осторожны.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română