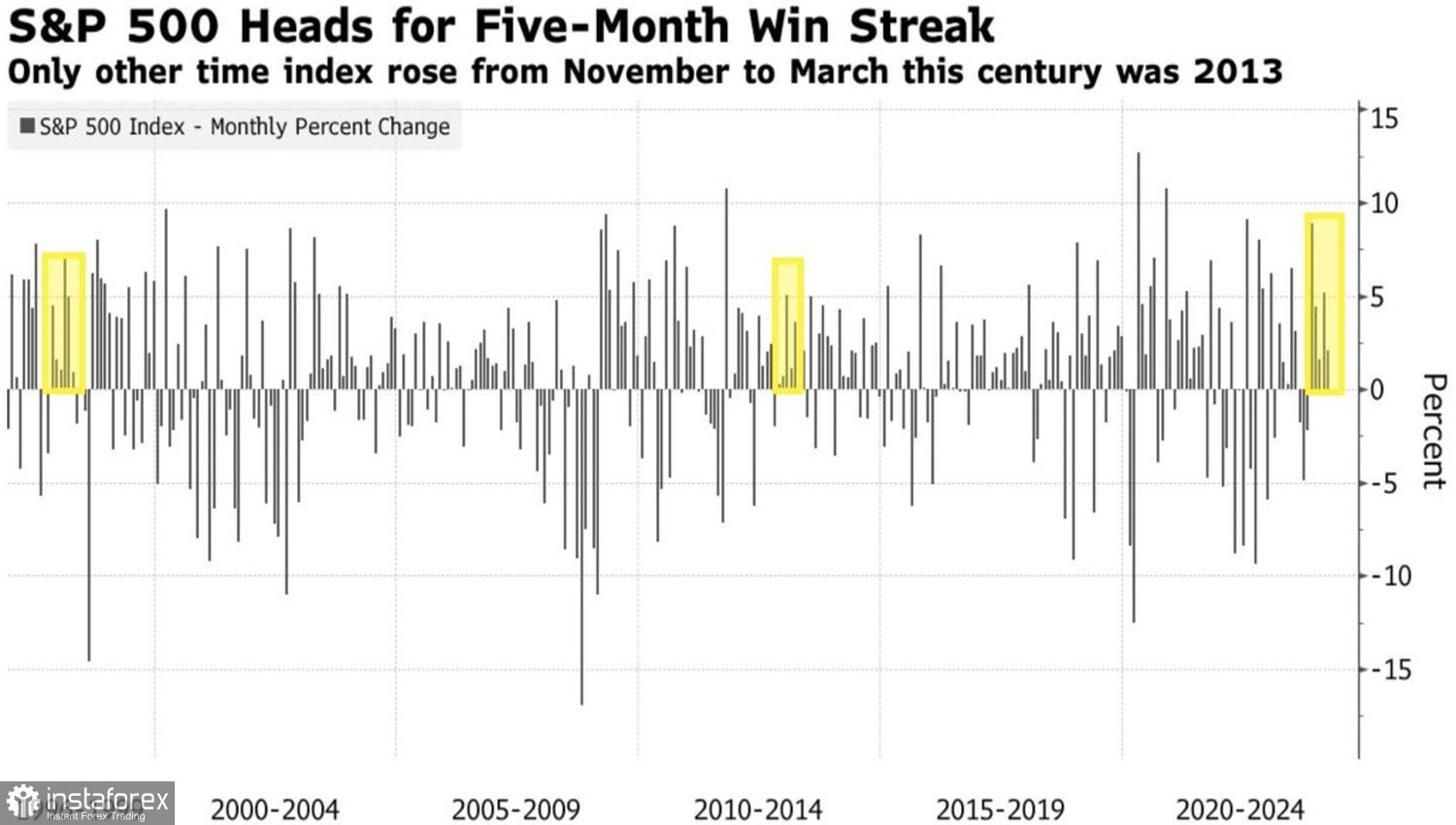

Конец квартала. Самое время пересматривать свои инвестиционные портфели. Их перебалансировка может спровоцировать неожиданные движения на финансовых рынках. Credit Agricole считает, что она ослабит позиции доллара США, однако 5-месячное ралли американских фондовых индексов, самое продолжительное с 2013, говорит о другом. Инвесторы могут снять фишки со стола, зафиксировав прибыль по лонгам по акциям. Главными бенефициарами ухудшения глобального аппетита к риску станут «медведи» по EUR/USD.

Динамика S&P 500

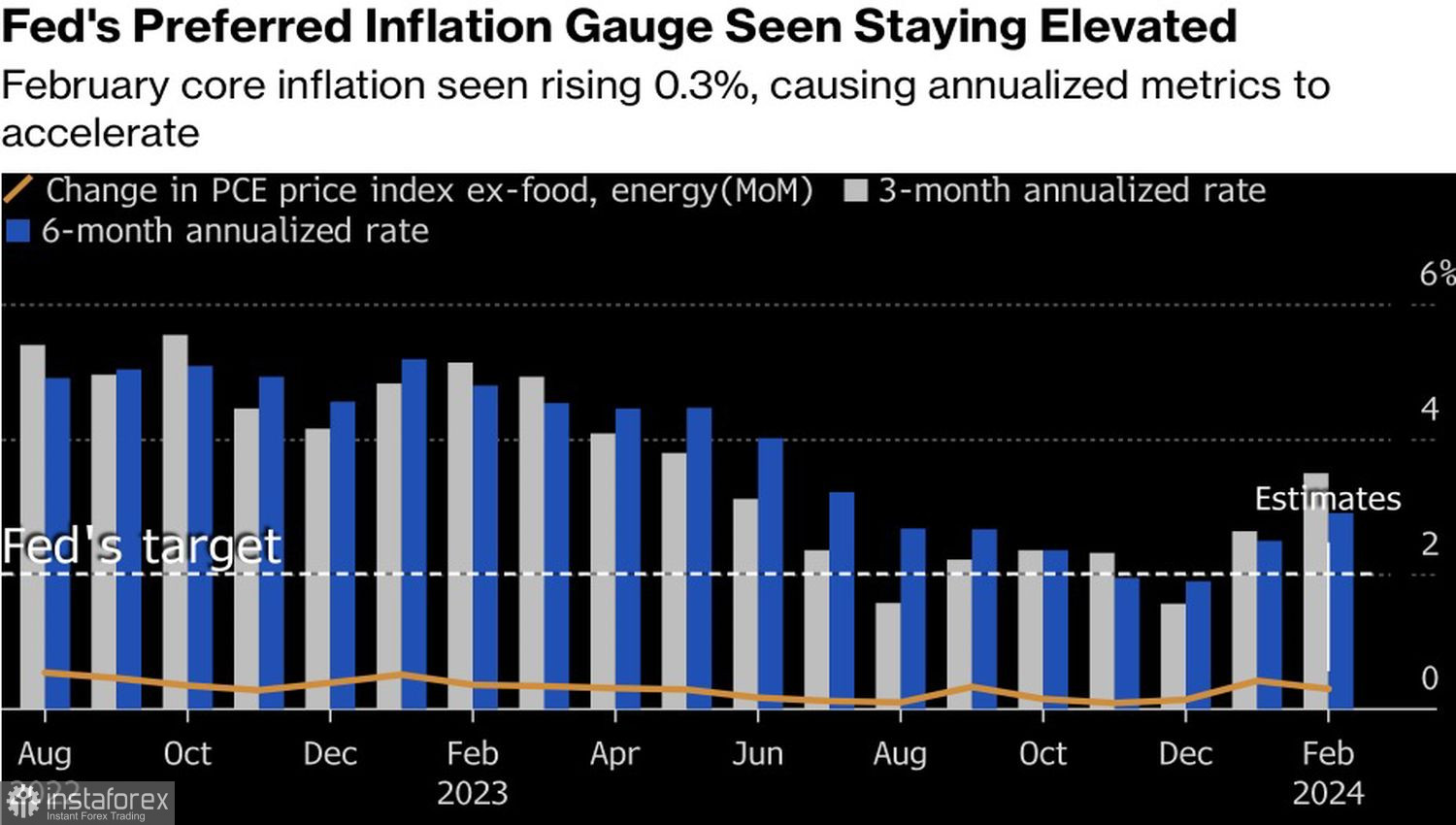

Рынки растут на ожиданиях. И доллар США – не исключение. Трейдеры с нетерпением ожидают данных по индексу расходов на личное потребление, предпочитаемому ФРС индикатору инфляции. В феврале, по мнению экспертов Bloomberg, он должен ускориться с 2,4% до 2,5% в годовом исчислении и с 0,3% до 0,4% м/м. В результате 3-месячный и 6-месячный показатели дружно пойдут вверх, отложив дату объявления Федрезервом победы над высокими ценами.

Чем выше взберется американская инфляция, тем больше уверенности будут испытывать «ястребы» Центробанка. Например, президент ФРБ Атланты Рафаэль Бостик, прогнозирующий лишь одно снижение ставки по федеральным фондам в 2024. Деривативы рассчитывают на три акта монетарной экспансии, хотя вероятность ее старта в июне за пару последних дней упала с 75% до 70%.

Динамика инфляции в США

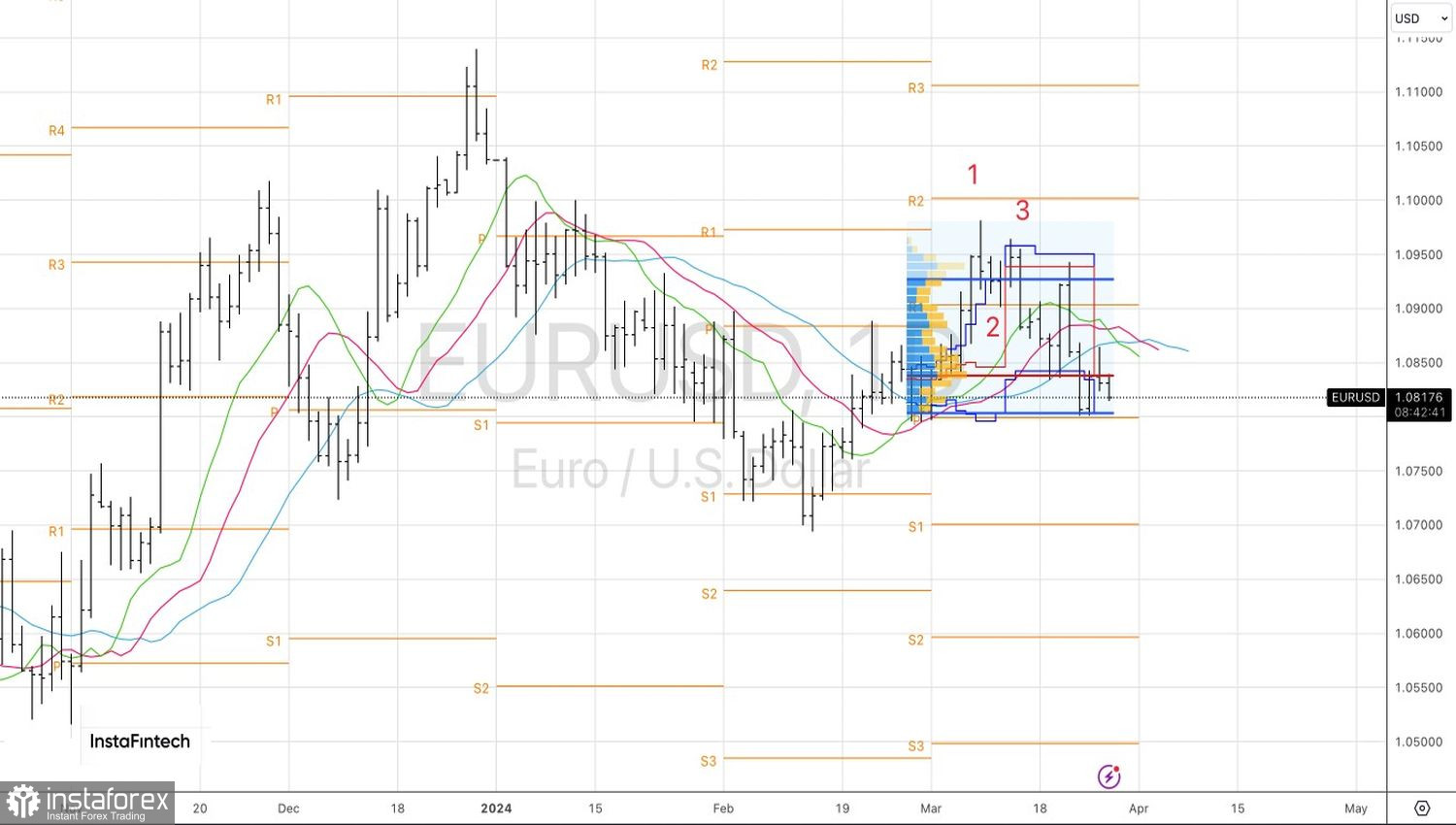

Это обстоятельство вкупе с отступлением американских фондовых индексов от рекордных максимумов и ростом доходности казначейских облигаций создают благоприятную среду для продавцов EUR/USD. Однако, быть может, это всего-навсего покупка доллара США на слухах? Как бы на исходе марта и первого квартала «американца» не поджидала продажа на фактах. И тогда версия Credit Agricole с перебалансировкой инвестиционных портфелей воплотиться в жизнь.

Однако зацикливаться на одной ФРС, по мнению HSBC, не стоит. Банк отмечает, что так и было до середины марта, однако решительные действия Банка Японии и Национального банка Швейцарии переключили фокус внимания инвесторов на других регуляторов. В то время как BoJ отказался от политики отрицательных ставок, SNB не стал дожидаться Федрезерва или ЕЦБ и сам сделал первый шаг. В результате на Forex стали обсуждать тему конвергенции в монетарной политике, наибольшие выгоды из которой способен извлечь доллар США.

Действительно, когда другие центробанки снижают ставки, их валюты должны ослабнуть. Когда этот процесс приобретает массовый характер, инвесторы ищут убежище в сильной экономике и находят его в Штатах. Эксперты Bloomberg прогнозируют рост американского ВВП на 2,2% в 2024, что ни в какое сравнение не идет с оценкой ЕЦБ о расширении ВВП еврозоны всего на 0,6%.

Технически на дневном графике EUR/USD неудачная попытка «быков» взять штурмом справедливую стоимость на 1,085 свидетельствует о слабости покупателей. Сформированные от этого уровня короткие позиции имеет смысл удерживать и наращивать на прорыве поддержки на 1,08.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română