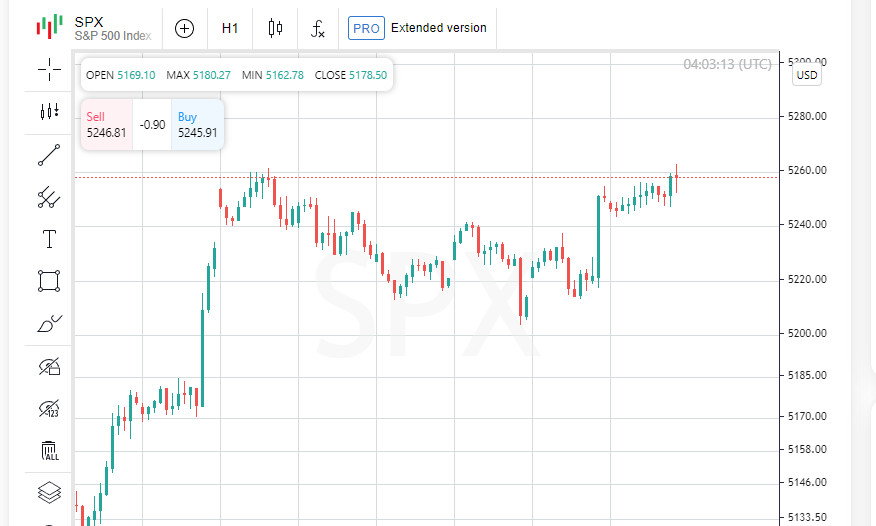

Angesichts der neuesten Wirtschaftsdaten beendete der S&P 500 die Woche mit positiven Entwicklungen und markierte sein bestes Quartalsergebnis der letzten fünf Jahre. Die Anleger sind optimistisch in Bezug auf die Zukunft und warten gespannt auf neue Informationen zur Inflation.

Ausbruch der führenden Indizes

Neben dem S&P 500 verzeichneten auch zwei andere wichtige US-Indizes in diesem Quartal signifikante Gewinne. Der Anstieg des S&P 500 um 10,16 % wurde durch das wachsende Interesse an Aktien im Bereich künstliche Intelligenz und Spekulationen über Zinssenkungen der Federal Reserve in diesem Jahr angetrieben.

Dow Jones kurz vor historischem Meilenstein

Der Dow Jones Index steht kurz davor, die bedeutende Marke von 40.000 Punkten zu erreichen, nur knapp 1 % von diesem Ziel entfernt.

Wirtschaftlicher Fortschritt und Nachhaltigkeit des Arbeitsmarktes

Die neuesten Daten zeigen, dass die US-Wirtschaft im vierten Quartal schneller gewachsen ist als erwartet, gestützt durch eine starke Konsumnachfrage. Darüber hinaus unterstreicht der Rückgang bei den Erstanträgen auf Arbeitslosenhilfe die Stabilität auf dem Arbeitsmarkt.

Optimismus unter Experten

"Die Wirtschaft und die Verbraucher entwickeln sich gut, da sie weiterhin Geld ausgeben. Die Arbeitslosigkeit bleibt niedrig und es gibt Regionen, in denen die Wirtschaft brummt... Es gibt Gelder, die in vielfältiger Weise ausgegeben werden möchten", teilt George Young, Portfoliomanager bei Villere & Company, mit.

Nasdaq erreicht neue Höhen

Auch der technologielastige Nasdaq Composite Index verzeichnete seinen ersten Rekordhöchststand seit November 2021 und eröffnet damit neue Chancen für Investoren.

Glauben an ein "sanftes Landen" der Wirtschaft

Ein Schlüsselfaktor für den Erfolg dieses Jahres ist das Investorenvertrauen in die Möglichkeit eines "sanften Landens" der Wirtschaft, das eine Senkung der Inflation ohne einen schwerwiegenden Konjunktureinbruch mit sich bringt.

Ausblick in die Zukunft: Sanftes Landen hat Priorität

Eine Umfrage von BofA Global Research, die im März durchgeführt wurde, zeigt, dass mehr als zwei Drittel der Vermögensverwalter eine sanfte Landung als das wahrscheinlichste Szenario für die Wirtschaft in den nächsten 12 Monaten betrachten, während nur 11% mit einer harten Landung rechnen.

Die Fed bleibt optimistisch

Das Fed-Treffen im März, das die Erwartungen von drei Zinssenkungen im Laufe des Jahres bestätigte und den wirtschaftlichen Ausblick verbesserte, stärkte das Vertrauen der Anleger.

Überwindung steigender Anleiherenditen

Die Aktie hat erfolgreich den Anstieg der Treasury-Renditen überwunden, der zuvor auf den Aktienkursen lastete und das Jahr 2023 einläutete. Die Rendite der 10-jährigen US-Treasury-Note stieg von 3,86% Ende letzten Jahres auf 4,2%.

Erweiterung der Grenzen des Optimismus

Die Strategen des BlackRock Investment Institute sagen, dass der Risiko-Optimismus dank der Integration von KI in verschiedenen Branchen sowie der Unterstützung durch die Federal Reserve und der abnehmenden Inflation über den Technologiesektor hinaus ausweiten könnte. Dies führt zu mehr Investitionen in US-Aktien.

Steigende Aktienkurse spiegeln das Vertrauen wider

Das Kurs-Gewinn-Verhältnis für die S&P 500 erreichte 21, ein Zwei-Jahres-Hoch, und spiegelt den gestiegenen Optimismus der Anleger am Aktienmarkt wider, so die LSEG Datastream.

Wind des Wandels an der Börse

Der Aktienmarkt steht weiterhin unter dem Einfluss großer Unternehmen, die 2023 Trends diktierten. Das laufende Jahr hat jedoch eine Vielfalt in den Wachstumsdynamiken gebracht, insbesondere bei den Technologieriesen, die als die "Magnificent Seven" bekannt sind.

Sterne der Künstlichen Intelligenz

Nvidia sticht hervor und verzeichnet ein beeindruckendes Wachstum von über 80% aufgrund seiner Rolle als Marktführer bei KI-Chips. Auch Meta Platforms zeigt beachtlichen Erfolg, steigerte seinen Wert um 37% und zahlte im Februar erstmals Dividenden aus.

Prüfungen für die Technologiegiganten

Zur gleichen Zeit haben jedoch nicht alle wichtigen Mitspieler Glück. Apple verzeichnet einen Verlust von 11%, da das Unternehmen sowohl in China als auch von Regulierungsbehörden unter Druck gerät. Auch Tesla verzeichnet einen Rückgang von 29%, der durch Bedenken hinsichtlich der Nachfrage nach Elektrofahrzeugen hervorgerufen wird.

Umverteilung von Einfluss

Laut S&P Dow Jones Indices sind die "Magnificent Seven" für 40% des bisherigen Jahresgewinns des S&P 500 verantwortlich, was im Vergleich zum Vorjahr einen deutlichen Rückgang bedeutet, als sie mehr als 60% beitrugen. Dies deutet darauf hin, dass die Rallye auf andere Aktien ausgedehnt wird und den aktuellen Rückgang ausgleicht.

Blick auf die Inflation vor den Feiertagen

Vor dem Hintergrund des bevorstehenden Osterfestes und der Schließung der US-Börsen warten Analysten gespannt auf die Veröffentlichung des PCE-Index. Der Index, das bevorzugte Maß für Inflation der Federal Reserve, wird Einblicke in den möglichen Zeitpunkt und Umfang bevorstehender Zinssenkungen liefern.

Geringfügige Veränderungen im Vergleich zu den Erwartungen

Der Dow Jones Industrial Average gewann etwas an Boden und stieg um 0,12%, während der S&P 500 ebenfalls um moderate 0,11% stieg. Im Gegensatz dazu fiel der Nasdaq Composite leicht um 0,12%, was die gemischte Reaktion des Marktes auf den aktuellen ökonomischen Ausblick widerspiegelt.

Wöchentliche und monatliche Erfolge

In der vergangenen Woche stieg der Dow Jones um 0,84%, der S&P 500 um 0,39% und der Nasdaq um 0,3%. Die Gewinne im März fielen bemerkenswert aus, wobei der Dow Jones um 2,08% stieg, der S&P 500 um 3,1% und der Nasdaq um 1,79%. Dieses Quartal war geprägt von signifikanten Gewinnen für alle drei Indizes: der Dow um 5,62%, der S&P 500 um 10,16% und der Nasdaq um 9,11%.

Kommentar der Fed bestätigt Vorsicht

Der Vorsitzende der Federal Reserve, Christopher Waller, wies darauf hin, dass die Fed trotz der enttäuschenden Inflationsdaten Zurückhaltung bei der Senkung der kurzfristigen Zinssätze zeigen sollte. Er schloss jedoch nicht aus, dass später in diesem Jahr eine Zinssenkung erfolgen könnte, und betonte die Bereitschaft zu weiteren regulatorischen Maßnahmen als Reaktion auf die wirtschaftliche Lage.

Prognosen zu den Fed-Zinssätzen

Marktanalysten schätzen die Wahrscheinlichkeit einer Senkung der Zinssätze um 25 Basispunkte durch die Federal Reserve bis Juni auf 64 %, basierend auf einer Analyse von Daten des FedWatch-Tools von CME.

Erfolge und Misserfolge in Sektoren

Unter den wichtigsten Sektoren zeigten sich Kommunikation, Energie und Technologie im Quartal als beste Performer, während der Immobiliensektor Verluste verbuchte. Diese Verteilung der Indikatoren spiegelt die sich ändernden Prioritäten und Interessen der Investoren auf dem Markt wider.

Ausweitung der Investitionshorizonte

Laut Anthony Saglimbene, dem Chefmarktstrategen von Ameriprise, deuten die beobachteten Trends darauf hin, dass Investoren anfangen, Möglichkeiten außerhalb der Dominanz großer Technologieunternehmen zu erkunden und auf niedrigere Zinssätze später im Jahr zu spekulieren.

Fokus auf die Gewinner der KI-Ära

Investoren sind auch vorsichtig optimistisch, welche Unternehmen am meisten von der zunehmenden Nutzung künstlicher Intelligenz profitieren könnten, und passen ihre Anlagestrategien an bevorstehende Technologietrends an.

KI-Boom zieht Aufmerksamkeit auf sich

Nvidia bleibt die treibende Kraft hinter dem KI-Push, aber die Begeisterung für die Technologie hat auch auf andere Chiphersteller wie Super Micro Computer und Arm Holdings übergegriffen. Astera Labs, ein weiterer Akteur auf diesem Gebiet, beeindruckte den Markt, indem es den Aktienkurs innerhalb einer Woche verdoppelte, ausgehend vom Ausgabepreis des Börsengangs.

Gesundheitswesen im Fokus

Die Aktien von Walgreens Boots stiegen deutlich nach ihrem Quartalsbericht, in dem das Unternehmen einen Rückgang des Werts seiner Beteiligung am medizinischen Klinikbetreiber VillageMD um 3,19 % feststellte.

Strategische Schritte im Einzelhandel

Die Aktien von Home Depot fielen leicht, nachdem das Unternehmen die größte Übernahme in der Firmengeschichte angekündigt hatte, den Kauf des Baustofflieferanten SRS Distribution für 18,25 Milliarden US-Dollar. Dieser Schritt unterstreicht die strategischen Bemühungen des Einzelhändlers, seine Präsenz auf dem Markt auszubauen.

Deutsch

Deutsch

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română